どう変わった?確定拠出年金(4)

- 老後

- マネーの基本

- 貯蓄

- 年金

- 投資

「個人型確定拠出年金を利用すると、

税金上有利になる」とはよく言われる話ですよね。

では、具体的にどんなメリットがあるのか?

今回は、出来るだけわかりやすくお話していきたいと思います。

【4】個人型確定拠出年金の税制優遇

税金上の取り扱いにおけるメリットは

①拠出時 ②運用時 ②受取時

にあります。

今回は、①と②についてお話したいと思います。

①拠出時

掛金を積み立てるとき(拠出時)に、掛金の全額が

所得控除になります。

控除額の分だけ課税対象となる所得税を減らすことが

できるため、「課税所得×税率」分の所得税や住民税

が少なくなるということです。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

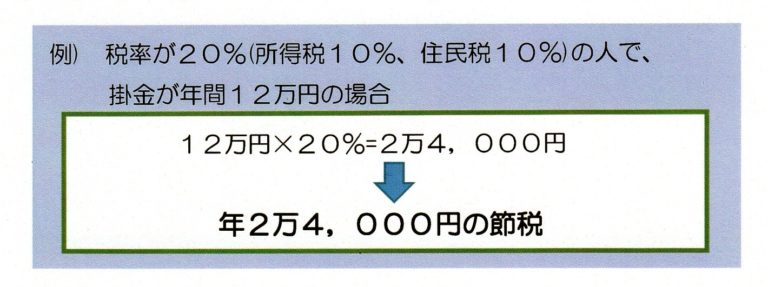

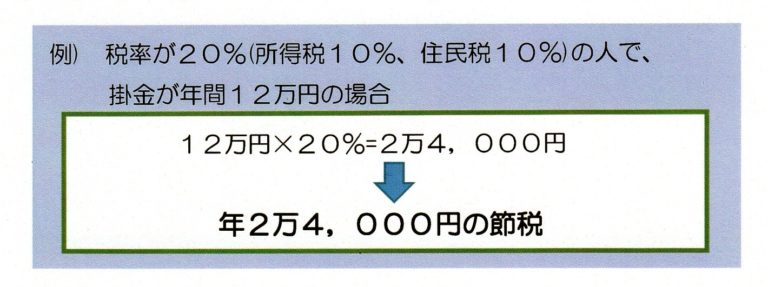

例えば、年間の掛金合計額が12万円なら・・

所得控除額は12万円増えます。

所得税率10%、住民税率10%で合計税率20%の場合、

12万円の20%である年間で2万4000円だけ税金の

負担が少なくなります(特別減税は考慮しない)。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

企業型確定拠出年金の場合は?

企業が負担した掛金は全額損金として扱えます。

掛金部分は給与扱いではないので、

加入者が負担する所得税や住民税、社会保険料の

負担も軽減されることになります。

【拠出時は「掛金の全額」が所得控除の対象】

次は、運用時について見てみます。

②運用時

運用期間中の利子や配当などの運用益が非課税です。

税金分の年金資産が増えるため、複利で考えると

非課税効果はより大きくなります。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

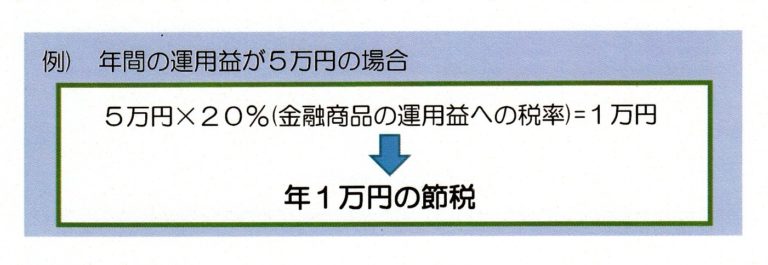

例えば、ある年の運用益が5万円だった場合・・

通常は20%課税(1万円)されますが、

DC個人勘定の中での運用益には課税されません。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

【運用時は「運用益」が非課税】

ここでひとつ、お伝えしたいことがあります。

よく弊社にも「確定拠出年金ってお得なんですよね!?」

「税金面でたくさんメリットがあるみたいなので、

利用しないともったいないですよね。」と

お問い合わせをいただきます。

しかし、運用時・受取り時の税金上のメリットに関しては、

あくまでも運用で利益が出なければ発生しないメリットです。

なんとなく「確定拠出年金という制度そのものがメリットのある

もの」というイメージがあるかもしれませんが、

あくまでも投資であるということを念頭において下さいね。

次回は③受取時についてのお話です。