老後の資産形成「なぜ積立投資がおすすめされてるの?」

- 独身女性

- 共働き夫婦

- 定年間近

- 老後

- 投資

「老後資金2000万円」問題を受けて、つみたてNISAやiDeCoの口座を新規に開設する人が増えているそうです。金融庁の報告書にも資産形成を支援する制度として記載があり、「つみたてNISAやiDeCoが資産形成に良いらしい」という意識が広まりつつあるように感じます。

特につみたてNISAは、iDeCoと違い「60歳になるまで中途引き出し原則不可」の縛りがなくいつでも引き出せるため、お金の流動性を保持しながら資産運用できることから、若い世代の方を中心に関心が高まっています。

つみたてNISAは、その名の通り、積立投資による資産形成をサポートする制度です。その商品ラインナップは、投資信託、預貯金、保険商品などを選択できるiDeCoと違い、「長期・積立・分散投資」に適した投資信託に限られます。

にもかかわらず、利用を検討している方の少なからずは、積立投資の効果をあまりご存じありません。

当コラムでは以前、『【投資入門⑤】資産が増える投資方法 ~その3積立投資~』で説明していますが、もう少し掘り下げて解説したいと思います。

このページの目次

積立投資なら半値になっても利益が出る!?

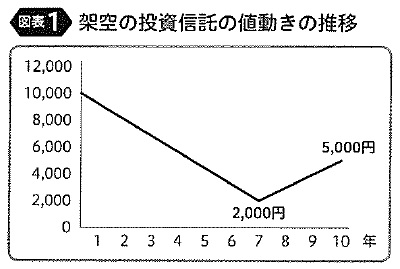

図表1は、架空の投資信託の値動きです。スタート時の価格は1万円。

7年後に2000円まで下落し、10年後に5000円まで回復、最終的にはスタート時の半値になってしまいました。

この投資信託に、毎月1万円ずつ積立投資を続けていたとしたらどうなるでしょう?

毎月1万円ずつ投資すると、1年間で12万円、10年間で120万円の投資金額になります。

最終的な評価額は

「①約72万円」「②約90万円」「③約139万円」の3つのうちどれになるでしょうか?

正解は「③約139万円」。

価格が開始時の半分に値下がりしても利益が出ています。

仮に120万円を一度にまとめて投資した場合、10年後は半分の60万円の赤字になります。しかし、積立投資の場合、約19万円の黒字になるのです。

なぜ、半値になっても利益が出たのか。その理由を「積立投資の公式」で解説します。

積立投資の公式とは「ドルコスト平均法」、すなわち「投資の成績=量×価格」。

積立投資を理解するために最も重要なこの公式を、3つのポイントに分けて見ていきましょう。

投資の「量」の視点を持つ

1つ目のポイントは、投資の「量」の視点を持つこと。

投資は、私たちが普段スーパーなどで買い物をするのと同様に「量」を買う作業です。例えば、スーパーで1個100円のリンゴがある。1万円を支払うと「100個」の「量」を買えます。

投資もこれと同じ。仮に価格(株価)が100円の株式があるとします。その株に1万円投資すると「100株」買えます。株式に投資すると「株数」が増えます。投資信託の場合は「口数」です。このように、投資は普段の買い物と同じように「量」を買う行為です。

毎月買える「量」が変わる

2つ目のポイントは、毎月買える「量」が変化すること。

これも投資に限らず、普段の買い物と同じです。

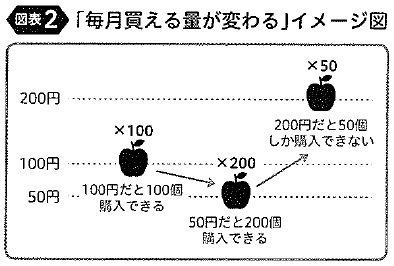

図表2の通り、1ヵ月目、リンゴが100円で販売されていて、1万円払うと100個買えたとします。2ヵ月目、リンゴが50円に値下がりし、1万円で買える数は200個に。価格が下がると買える量が増えます。3ヵ月目、リンゴは200円に値上がりし、1万円で買える数は50個に。価格が上がると買える量が減ります。

これは積立投資でも同じで、投資信託に積立投資をする場合、投資信託の価格が下がると、多くの量(口数)が買え、価格が上がると少ない量(口数)しか買えません。

買った「量」を積み上げていく

3つ目のポイントは、毎月買った量を積み上げること。

1ヵ月目はリンゴが100円だったので、100個買えました。2ヵ月目は50円に値下がりしたので、200個。買った量の合計は300個です。3ヵ月目は200円に値上がりしたので、50個。買った量の合計は350個になります。

このように、積立投資は買った量を積み上げていきます。株式に投資する場合は「株数」、投資信託の場合は「口数」を積み上げます。買った量を積み立てるので「積立投資」と呼ぶのです。

それでは質問です。

こうして買ったリンゴを350個持っていて、それを1個200円ですべて販売したら、いくらの現金を手にすることができるでしょうか。

350個のリンゴを1個200円で売却したので、正解は7万円。

これが、「量×価格」の考え方です。たくさん買い込んだ「量」を積み上げて、最後の「価格」で売却(評価)する。積立投資もこれと同様です。

積立投資の公式を理解したところで、もう一度、冒頭のクイズを確認しましょう(図表1)。

まず、最後の「価格」はスタート時の半値の5000円です。しかし、下落することで多くの「量」を買えています。そして、大量に買い込んだ「量」を、5000円で評価(掛け算)すると約139万円になるというわけです。

積立投資は値下がりすると、自動的に多くの「量」を買い込むので、少し価格が戻ったときに「回復」しやすいのです。

積立投資は「回復力」がある投資手法

積立投資の「回復力」について、日本株式で検証してみましょう。

図表3は、バブル崩壊後の日本株式の推移です。日本株式が最高値をつけた1989年末から、30年弱の月日が経った2017年時点でも、まだそのときの高値には戻っていません。

この間、積立投資を行っていたら、どのようになったでしょうか。

これだけ下がり続けていたのだから大赤字になっていると思われる方もいらっしゃるかもしれません。

結果は、途中で11回黒字化しています。図表3で丸印がついている時点で、赤字から黒字に回復しています(10回に見えるのは、1996年の1月と3月に短期間に黒字化していて、丸印が重複しているように見えるため)。

これだけ下落局面が続いても繰り返し回復しているのは、「量」が買えているから。

積立投資は、一括投資のように、タイミングが悪いと損失がずっと続く投資ではなく、どんなに下落が続いても、ある程度上昇したら黒字化しやすいのです。

しかし、残念ながら「量」の視点を持っていないと、「投資した商品が下がったら損をする」と誤解し、売却してしまうことも。確かに一括投資の場合、値下がりしたら損をしますが、積立投資は下がると「量」が買えるので回復しやすくなることを心にとめておきましょう。

積立投資で重要なのは最後のふわっとした上昇

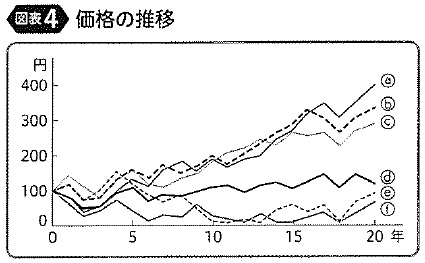

図表4は、複数の架空の投資信託の値動きをまとめたものです。

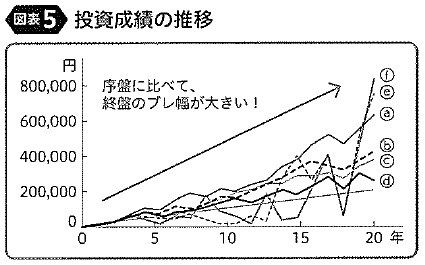

そして、これらに毎年1万円の積立投資をした場合の投資成績をまとめたものが図表5です。

積立投資で重要なのは、図表4の18年目~20年目の値動きのように、最後に「ふわっと」上昇していることです。途中は上がっても下がっても良し。

積立投資の場合、下がったら「量」が買えるので、少し上昇したら利益が出やすくなります。上がったら、買える「量」は減ってしまいますが、最後に評価する「価格」も上昇するので、利益がでやすくなります。

タイミングを計るよりも早く始めるほうがよい

図表5を見ると、序盤の変動幅は小さく、終盤に向かって、徐々に大きくなっているのがわかります。

その理由は「量」。序盤はまだ買えている「量」が少ないので、価格が動いても、投資の成績の変動幅は小さい。一方、終盤になり「量」が増えてくると、価格が動くと投資の成績の変動幅も大きくなります。

多くのお客様は「量」の視点を持っていないので、「投資は最初に買う価格が重要」だと思い込みがちです。それが「投資は始めるタイミングが重要」と間違った思い込みに転じてしまうことも。そうしたお客様は、投資をスタートしたときの下落リスクを過大に感じてしまうでしょうが、積立投資における序盤の値下がりは、「量」を買い込むチャンスと言えます。

まとめ

積立投資の特徴は「投資の成績=量×価格」だとご理解いただけましたでしょうか。

積立投資に始めるタイミングは重要ではありません。

より多く「量」を積み上げていくためには、早めにスタートし、長く続けて「量」をしっかり買い込んでいくことが重要です。

積立投資を始めてみたい方は弊社の無料個別相談でご相談いただけます。 ご予約はこちら

つみたてNISAについて知りたい方は

『つみたてNISA(積立NISA)とは? 一般NISAとの違いやメリットを解説』

『つみたてNISA(積立NISA)と個人型確定拠出年金「iDeCo(イデコ)」どっちがお得?』

女性専門のファイナンシャルプランナーオフ