FP相談でよくある「つみたてNISA」の思い込み

- マネーの基本

- 投資

以前、つみたてNISAに興味があるけど、まったく知識がないという

お客様Aさんとお話しする機会がありました。

話をすすめるうちに、Aさんはそもそも「つみたてNISA」という商品があって、「投資信託」とはまったく異なるジャンルの商品だと思いこまれていたことが分かりました。

実際にAさんのように直接お話ができるのであれば、ものの数分で解決できるのですが、直接お話ができない人に対してはそういうわけにもいきません。

他のお客様と話していても、このように思われているかたは意外とおおい上に、この小さな思いこみが、理解をさまたげる原因となっていることから、今回の記事を書くにいたりました。

「え? つみたてNISAって商品があるんじゃないの?」

と思われたひとは必見です。

つみたてNISAは商品ではない

毎月1万円のつみたてNISAをはじめた友人から

「1年でこれだけ増えた!」と聞いて、

≪え? 月々それだけの金額ではじめられる上に、

そんなにふえるものなの?

それなら自分もやってみようかな、とネットで検索。≫

≪うーん、色々でてきたけど、やっぱりなんか分かりにくい……。

「初心者」とか「わかりやすく」と入れているけど、

なんかピンとこないなぁ……。

これで分からないってことは、もしかして自分は理解力がないの?≫

ご安心ください! そういうわけではありません。

そもそもですが、つみたてNISAとは、商品ではなく制度のことで、

正式名称は「非課税累積投資契約に係る少額投資非課税制度」といいます。

だからもしあなたが、つみたてNISAを商品という観点で調べても、

実際にヒットするものは「制度」であることから、しっくりこないのも当然です。

≪なるほど! では「つみたてNISA」って一体どういう制度なの?≫

というと、

カンタンにいえば、つみたてNISAは、数ある投資信託のなかで一定の基準をクリアすることで受けられる制度というとイメージしやすいのはないでしょうか。

つまり、先に投資信託についてざっくりと概要をつかんでいただくほうが近道といえます。

そのため、次の章でかるく投資信託についてふれてから、順につみたてNISAがどういった制度なのかお話します。

つみたてNISAと投資信託のちがい

つみたてNISAが一体どういう制度なのか? という話の前に、

いったん投資信託について、ポイントをしぼってふれておきたいと思います。

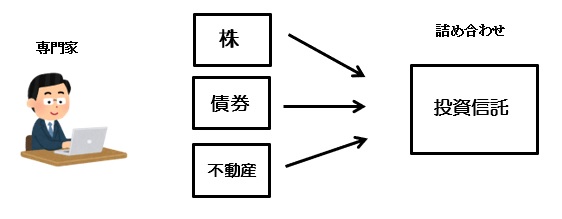

投資信託とは、カンタンにいうと、専門家が株や債券、不動産などをつめ合わせて作ったパッケージ商品のことです。

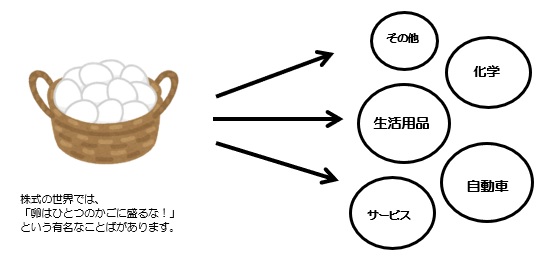

たとえばトヨタやユニクロなど東証一部で上場している会社(約2,100社)が全部はいっている投資信託を買った場合、いってしまえば約2,100社すべてのプチ株主になれるというもの。

たくさんの株をつめ合わせることで、リスクが分散されることから、ひとつの株に投資する株式投資とは違って、値下がりのリスクをおさえることができます。

また、たくさんの人からお金を集めて、大きなかたまりにすることで、

個人でも1万円程度といった手ごろな金額から始められる上に、

専門家に運用を任せることから自分で調査する手間も時間もかかりません。

ひと昔前は「投資」というと、大きな資産を持っているお金持ちのためのものというイメージも強かったと思いますが、いまではお小遣い程度の額からはじめられるようになったことも、投資信託が身近になってきた理由のひとつだと思います。

投資信託については、過去の記事「ゼロからはじめる投資信託シリーズ」によりくわしく書いています。

くりかえしになりますが、つみたてNISAというのは、いってしまえば投資信託の一部の商品に設けられた制度のことをさします。

2021年現在、6,000本近くある投資信託の中のうちの、

「手数料をおさえたもの」「頻繁に分配金が支払われない」などといった

一定の条件をクリアした約200本程度の銘柄がつみたてNISAの対象となっています。

対象商品は、金融庁の公式ホームページからご覧いただけます。

つみたてNISAとはこんな制度

通常、投資信託は売却した際に、利益の約20%の税金がかかりますが、

つみたてNISAは、最長で20年間税金がかからなくなる制度です。

つみたてが可能な期間は2037年まで(2021年8月時点)となっています。

利益に対する約20%の税金がかからないことと、手数料がおさえられているという点から、これまで投資経験のなかった人にも関心が高まっています。

なぜ最近になってよく耳にするようになったかというと、つみたてNISA自体が2018年という比較的最近になって開始した制度だからです。

冒頭にお話ししたAさんにここまでの内容をお伝えすることで、

とてもすっきりしたとのことでした。

投資信託については、以前からちょくちょく耳にするようにはなったものの、「投資」はお金持ちのものであって自分には関係ないもの。

そういう思い込みからスルーしていたようです。

そのほかにも「投資」というと、ハイリスクだというイメージを持っていたり、

実際には投資とは呼べないような、投機性の高い(いわゆるギャンブルに近い)と混同されているかたもおおいようです。

「投資」と「投機」の具体的な違いについては、

投資 …… コツコツとながい時間をかけてお金を育てること

投機 …… ハイリスクのもとで、短期的に利益の確保をめざすこと。

予想して相場をあてにいくこと。

一攫千金と呼ばれるような、短期間で利益を得ようとするものは投機

このように覚えておくとよいでしょう。

投資と投機の違いについては、過去の記事

『「投資は怖い」は思い込み!? 堅実で計画的な人ほど投資をしている事実』

に詳しく書いておりますのでよければご覧ください。

運用をはじめる前に

≪つみたてNISA、よくわかりました! さっそくはじめてみまーす!≫

と思ったあなた、チョット待ってください。

利益に対して20%の税金がかからないつみたてNISAは、

わたし自身とても素晴らしい制度だと思います。

ですが、お金を増やす方法は、つみたてNISAだけではありません。

お金に働いてもらう方法は、他にもいくつもあります。

つみたてNISAしか見ていない状態でつみたてNISAを選ぶのは、

本当に自分にあった商品選びができていない可能性があります。

もちろん、色々と知ったうえで、つみたてNISAを選ぶのであればいいと思います。

≪じゃあ、実際にどう選べばいいの?≫

こたえはシンプルに「知る」ことです。

目標までの時間や、毎月(あるいは毎年)どれだけのお金を運用にまわすことが可能か明確にした上で、お金に働いてもらう方法を知ること。

しかし、数ある金融商品をひとつひとつ調べて選ぶというのは、

なかなか骨の折れる作業ですし、時間もかかる点から効率的とはいえません。

そのような点から、プロの力を借りるのもひとつです。

ひとによって将来お金が必要となるまでの年数もちがいますし、

リスクに対する許容度もことなります。

そのような様々なライフスタイルや考え方にあった商品選びの手助けをするのがプロです。

つみたてNISAに対する知識がクリアになったところで、

一度プロの話をきいてみてはいかがでしょうか?

あわせて読みたい!おすすめ記事

つみたてNISA・運用に興味があるなら