「お金のプロ(FP)」に相談するとどういうメリットがあるの?

- マネーの基本

- FP相談例

これまでの記事で何度かプロに相談しましょうというお話をしてきました。

「でも、正直プロに相談することで、どのようなメリットがあるんだろう?」

「話を聞いてみたい気持ちはあるけれど、いったいなにを聞けばよいのかわからない」

おそらく、そう思われているかたは多いのではないでしょうか?

そのような

「プロに相談することへの興味はあるけれど、なかなか敷居が高くて一歩がふみ出せない」

というひとたちに向けて、

実際に現場でアドバイスしている現役のファイナンシャルプランナーが、

「プロに相談することで、具体的にどのようなことができるのか?」

「なぜプロに相談するべきなのか?」

についてご紹介したいとおもいます。

このページの目次

プロに相談するメリット1:そもそも完璧な商品が存在しない

実際に現場でアドバイスしている身として、

「なぜプロに相談するべきなのか?」

という理由のひとつめにあげるとすれば、こちらです。

「そもそも完璧な商品が存在しない」

えっ? と思われたかもしれませんが、これはなにも金融商品にかぎった話ではなく、わたしたちの身の回りのありとあらゆるものにいえることです。

たとえば、あなたが大事にしている物(ボーナスを奮発して買った〇〇、あるいは、大事なひとからもらった〇〇など)ひとつをとっても、すべてのひとがあなたと同じように価値を感じるか? といったら、決してそんなことはないでしょう。

あー そういう当たり前の話ね。はいはい。

そう思われたかたも、すこしだけお付き合いください(笑)

ひとつ金融商品で例をあげます。

「お金を貯めるのであれば、投資信託と貯蓄型保険のどちらを選ぶべきか?」

こちらは実際の現場でもいただくご質問なのですが、

こちらに関しては、どちらが良いというのはなく、長所と短所がそれぞれにあります。

たとえば、一般的な投資信託と貯蓄型保険の特徴をカンタンに比較すると、

【投資信託】

メリット・・・・貯蓄型保険に比べて、高い利回りが期待できる

デメリット・・・元本を下回る可能性がある

【貯蓄型保険】

メリット・・・・(クローズド期間以降)基本的に元本保障されている

デメリット・・・投資信託に比べると、運用利率の魅力が薄い

おなじ金融商品でも、特徴はこのようにちがってきます。

ひとによっては、「どうしても元本をへらしたくない!」というひともいれば、

「多少のリスクはとってでも増やしたい」というひともいるでしょう。

また後者の「多少のリスクをとってでも増やしたい」というひとであっても、運用するお金が、なけなしのお金であったら? など、さまざまな要因がからみあって、「ベストな商品」というのは状況によっても変わってきます。

それにもかかわらず、実際に相談にこられた人のなかにも、まず最初に

「一番良いものを教えてほしい」

とおっしゃるかたは非常に多いです。

そもそも誰にもマストとなるような万能な商品が存在しないため、

なんのヒアリングもなしにいきなり「一番良いもの」を選ぶことはできません。

(もしも、アドバイザーからヒアリングなしにいきなり予算にあわせたおすすめ商品などの提案があった場合は要注意です!)

さらに厳密にいうと、みなさんがよく預けられている定期預金にだってリスクはあります。

「え? 定期預金って元本保障されていますよね?」

そのとおり、定期預金は元本が保障されていて、普通預金に比べて金利がよいとの理由から利用されているかたはいまでも非常に多いのですが、

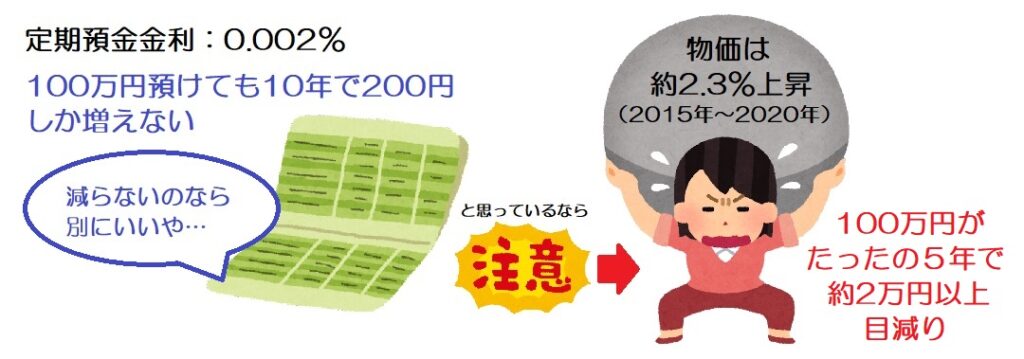

いまは超超低金利であることから、利率はわずか0.002%(2021年10月現在)です。

これは100万円を仮に10年預けたとしても、わずか200円ほどの利息しかつかないことを意味します。

当然ですが、このような金利ではお金は増えたとはいえません。

「でも増えなくても、減らないのなら別にいいや」

と思われるかたは、この記事を読んでいるかたの中では少数かもしれませんが、一応ふれておきます。

実は2015年~2020年の5年間だけで物価は約2.3%上昇しました。

これはたとえば100万円が5年間で、97万7,100円の価値に目減りしたこととおなじ意味になります。

たったの5年で2万円以上が目減りしているにもかかわらず、10年で200円しか増えない預金にリスクがないとはたしていえるでしょうか?

ましてや現代のさまざまなニーズや年齢帯、家族構成、多様化するライフスタイルにあわせて、いまでは数多くの金融商品が存在する上に、商品は日々アップデートされています。

そんな中、じぶんで調べてベストな金融商品を見つけるのは、相当骨の折れる作業です。

そもそも毎日仕事をして、帰宅してから家のことを済ませて、ようやくひと息ついたときに、

「さぁ、自分にあった商品を見つけるために、金融の勉強をしよう!」

とは、なかなかならないですよね?

プロに相談するというのは、このようなわざわざ自分で調べる手間を省いた上で、自分に適した商品選びを導いてくれる、ということが大きなメリットです。

私がみなさんの立場だったら、間違いなくプロに相談します。

※注意※

こちらでは「投資信託」と「貯蓄型保険」のちがいについて紹介しましたが、あくまでも、こちらは一般的な「投資信託」と「貯蓄型保険」の特徴部分の一部となります。

厳密には、ほかにも特徴はありますし、「投資信託」や「貯蓄型保険」ひとつとってもたくさんの種類があることと、すべての商品に当てはまるわけではありませんので、ご容赦ください。

プロに相談するメリット2:金融商品の数や種類が多すぎる

さきほどもふれたように、ライフスタイルが多様化する中、選べる商品が豊富にあることは喜ばしい反面、数が多いがゆえに自分にあった商品選びにくいというジレンマがあります。

選択肢は多ければ多いほうがいいように思われるかもしれませんが、むしろひとは選択肢が多ければ多い方が選べなくなってしまう傾向にあるそうです。

こちらは行動経済学の「決定回避の法則」でも証明されています。

有名な例では、「ジャムの実験」というものがあります。

24種類のジャムと6種類のジャムを売ったところ、6種類のジャムのほうが実際の購買率が高いという結果になりました。

24種類のジャムの試食率は約60%でしたが、購入したのは試食した人のうちの約3%(100人中、1.8人)。

一方、6種類のジャムでは、試食率は約40%で24種類のジャムの試食率よりも低かったのですが、購入をしたのは、試食した人のうちの約30%(100人中、12人)。

こちらのデータからもわかる通り、ひとは多すぎる選択肢や複雑な選択肢を与えられると、興味はいだいたとしても実際には決定しない心理になりやすいことが、行動経済学の観点からも証明されています。

現にじぶんで色んな商品を細かく調べるうちに、なんだかわけが分からなくなったという人も少なくありません。

では、そんな数ある金融商品の中から、プロはどのようにしてみなさまに適した商品を選んでいるのでしょうか?

プロに相談するメリット3:商品のミスマッチを防ぐ

プロがみなさんにあった商品えらびをする際に、心がけていることとして、みなさんの状況とミスマッチなものを防ぐ、というものがあります。

このミスマッチを防ぐというのは、現時点だけではなく将来も考慮します。

具体的には、しばらく経ってから、

「あぁ、あのときもっとこうしておけばよかったなぁ」

というようなことが起こらないために、

わたしたちは、あらかじめに「こうありたい」「こんなことを実現したい」というビジョンや、目標など、また弊社では日々たいせつにしている趣味なども含めて、様々な角度から入念なインタビューをします。

その上で、

「どうすれば〇〇さんが今後も趣味を楽しみながら、〇歳までに〇〇万円の資金を無理なく作るには、どのような商品選びをすることがベストなのか?」

といった具合に、

「なぜこの商品を選んだのか?」という根拠をもったうえで商品をしぼっていきます。

そのように適切な方向へ指南することがわたしたちの仕事といえます。

結局、行動は一日でも早いほうがいい

資産を形成する上で、もっとも重要なのは時間です。

じぶんで調べて理解することも大事ですが、勉強に時間をかけすぎて、何年もかけてしまうのは非常にもったいない話です。

お金を増やすための資産作りなのに、下準備に時間を割いている間にどんどんお金を増やす機会(時間)がへっていくのって、なんだか変な感じがしますよね?

そのような理由から、とりあえずプランナーに相談してみることからはじめてみるのも良いかと思います。

いかがでしたでしょうか?

今回は、実際に現場ではたらくプロの視点から、

「プロに相談することで、具体的にどのようなことができるのか?」

「なぜプロに相談するべきなのか?」

という点についてお伝えさせていただきました。

お近くのかたで「プロの意見を聞いてみたい!」というかた、弊社では無料相談も受け付けておりますので、お気軽にお申込みください。

あわせて読みたい!おすすめ記事

女性専門のファイナンシャルプランナーオフィス