ファイナンシャルプランナー、どこで相談する?選ぶポイントは? ~長引くコロナ禍の貯蓄相談~

- 貯蓄

皆さんこんにちは。株式会社ユニバーサル財務総研です。

弊社は、神戸・大阪を中心に、女性のお客様の貯蓄プランを考えたり、資産運用や保険選びのアドバイスをしている、独立系のFP会社です。

長引くコロナ禍に、貯蓄の仕方やお金との付き合い方を見直したいと思われた方、いらっしゃるのではないでしょうか。

そこで「プロに相談したい!」となったときに、ファイナンシャルプランナーを頼っていただけたら嬉しいなと思います。

でも、どこに相談に行ったらいいか分からないし、色々な方がいて「誰に相談したらいいの?」って迷いますよね。

たくさんいるファイナンシャルプランナーの中から私たちを選んでご相談に来ていただけること、コロナという未曽有の事態に遭遇している今でも頼っていただけることは有難い限りです。

このコラムでは、

・預貯金や財形貯蓄にそのままになっている貯蓄がもったいない。活かす方法はないの?

・老後のお金のことが気になる。資産運用を始めたいけど、どうしたらいいの?

・今入っている保険のままでいいのかな?

・今何かあっても保障がない!保険に入ったほうがいいかな?

こうした悩みについて、

「ファイナンシャルプランナーに相談したいけど、どこに行ったらいいかわからない」

「どういうファイナンシャルプランナーを選んだらいいの?」と思っているあなたのお役に立てるような発信をできたらと思っています。

このページの目次

ファイナンシャルプランナーとは?どこで相談できる?

まず、ファイナンシャルプランナーにどんな相談ができるのか、どこで相談できるのか、について見ていきましょう。

ファイナンシャルプランナーとは

ファイナンシャルプランナーについて、FP協会のサイトには次のように説明されています。

FPは「くらしとお金」に関する幅広い相談に対応します。

FPは、相談者の夢や目標を達成するために、ライフスタイルや価値観、経済環境を踏まえながら、家族状況、収入と支出の内容、資産、負債、保険など、あらゆるデータを集めて、現状を分析します。

そして、相談者の立場や、ライフイベントを考慮したうえで、長期的かつ総合的な視点でさまざまなアドバイスや資産設計を行い、併せてその実行を援助します。

日本FP協会「ファイナンシャル・プランナー(FP)とは」より

相談先は企業系か独立系かで違う

ファイナンシャルプランナーは大まかに、「独立系ファイナンシャルプランナー」と「企業系ファイナンシャルプランナー」に分けられます。

その違いは、銀行・証券会社・保険会社といった金融機関に所属しているか否かです。

金融機関に籍を置くFPの場合、その金融機関の立場に立ったアドバイスをされたり、自社商品の中からおすすめされるといったケースが散見されます。

⇒独立系FP(私たち)について詳しく

ファイナンシャルプランナーを選ぶポイント

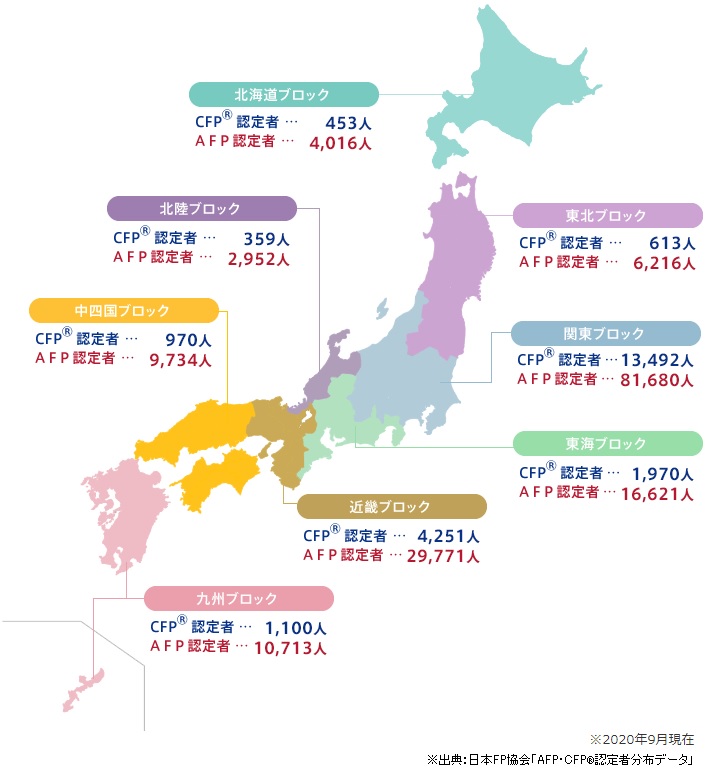

ファイナンシャルプランナーの認定者は、近畿圏のCFP・AFP資格認定者だけに絞っても、CFPで4,251人、AFPで2万9,771人います(※CFP・AFP資格については後述します)。

全ての人がファイナンシャルプランナーの仕事に就いているわけではないでしょうから、あなたが相談先を探す際の候補者はもう少し減るかと思いますが、それでも多いかと思います。

かかりつけ医を探されるときのように、セカンドオピニオンも含めて複数の所に足を運んでみるというのも良いかと思いますが、何か所も訪ねるとなると大変ですよね。

あまり時間をかけられないという方は、今から伝えるポイントに重点を置かれて探してみてもいいかもしれません。

保有資格について

ファイナンシャルプランナーと一口に言っても、保有している資格は様々です。

ファイナンシャルプランナーとして相談業務を行うために、必ずしも資格を持っていなければならないというわけではありません。

ですが相談に応えるには、金融にまつわる専門的な知識が求められることから、ファイナンシャルプランナーの資格を取ってから活動することが一般的です。

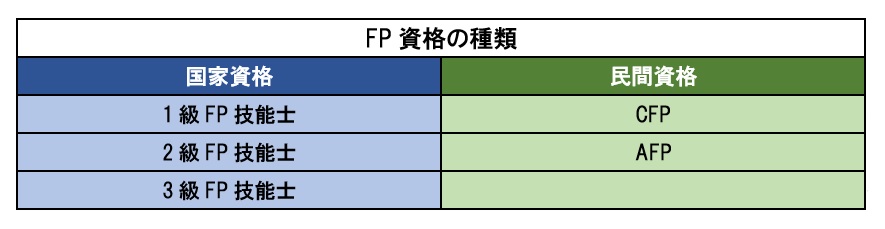

ファイナンシャルプランナーの資格は、国家資格「FP技能士」と、民間資格「CFP」「AFP」に分かれます。

FP技能士は3級、2級、1級と昇格していき、2級FP技能士とAFP、1級FP技能士とCFPがほぼ同等の水準と見られています。

AFP、CFPには資格の有効期限があり、継続教育にて単位を取得することで資格を更新する必要があることも、FP技能士と異なる点です。

さらに、ファイナンシャルプランナーの資格以外にも、生命保険契約の募集を行うことができる「生命保険募集人資格」。

株式や債券といった有価証券や投資信託といった金融商品の取引ができる「証券外務員資格」。

こういったプラスαの資格を持って相談にあたるファイナンシャルプランナーも存在します。

⇒弊社のファイナンシャルプランナーの保有資格を見る

相手の得意分野は、あなたの相談内容に合っている?

資産運用・家計管理・不動産・保険・相続など、ファイナンシャルプランナーにはそれぞれの得意分野があります。

ファイナンシャルプランナーは、金融に関わる知識を多岐の分野にわたって保持している者ですから、一通りの回答はできるかと思います。

ただ、精度を高めるという点で、ご自身が特に解決されたいお悩みに精通しているファイナンシャルプランナーを選ばれるほうが満足度も高いかと思います。

たとえば弊社の場合は、「老後の生活資金に関するご相談」「資産運用・投資信託に関するご相談」「ライフプランに合わせた貯蓄のご相談」「保険の新規加入・見直しのご相談」を、“女性専門のFPオフィス”として承っています。

⇒なぜ、女性専門なの?

資産運用は感情のコントロールが求められる

あなたが貯蓄の相談として資産運用も考えているのなら、ファイナンシャルプランナーが「行動経済学(行動ファイナンス)」を理解しているかということも、満足のいく相談に大事な視点かと思います。

行動経済学は、「心理学と経済学」とも呼ばれる領域の学問です。

創始者はダニエル・カーネマンとエイモス・トヴェルスキーという心理学者で、カーネマンは行動経済学を唱えた功績でノーベル経済学賞を受賞しています。行動経済学が古典的な経済学と異なるのは、状況を正確に把握し自己の利益を常に最大化するような完璧な主体を想定するのではなく、より現実の人間に近い不完全な主体を想定することです。

立命館大学「社会で生きる心理学」より

行動ファイナンスの分野の成果を基礎にした資産管理の方法に「ゴールベース・アプローチ」というものがあります。

ゴールベース・アプローチとは、簡単に言えば、「個人個人の将来の目標(ゴール)に向けて、資産などを管理していく方法」のことです。

高いリターンだけを求めて「投資」するのではなく、各人のそれぞれのゴールの実現に向けて、資産の置き場所を考え、支出をコントロールしていくのがゴールベース・アプローチです。「人が合理的でない行動で損をすることがあるなら、そのことを教えてもらうことで損をしなくなるだろう」という考えから、行動ファイナンスは投資行動への応用を期待されていました。

しかし、現在に至っても、個人投資家の合理的でない投資行動が継続して行われていることがわかっています。なぜでしょうか。

実は、非合理バイアスというものは、人から教えてもらった知識として知るだけでは消えてなくならない根源的なものだったのです。ゴールベース・アプローチの開発者の一人であるメイア・スタットマン教授は、行動ファイナンスで扱う人たちのことを「非合理的な人」と呼ぶより「普通の人」と呼ぶべきだと言っています。

こうした普通の人たちには、単純に知識として教えようとするよりも、結果的に合理的な人がやっているのと同様な行動を取りやすくなるようにしてあげることが重要だ、ということが最近の研究でわかってきました。

ゴールベース・アプローチはそのための新しい技術の一つであり、特に米国で成功し始めている研究成果になります。

日本経済新聞出版社『ゴールベース資産管理入門』より

たとえば、コロナ禍で生じた株価暴落。

2020年の2月から3月にかけて、新型コロナウイルスの感染が世界中に広まったことを受けて、主要な株価指数は軒並み急落。世界の市場はパニックに陥りました。

相場の下落局面に人は、これ以上下がるのを恐れて売却する、という行動に出ることがあります。

このとき、行動経済学でいう損失回避バイアスがかかっています。

損失回避バイアス(損失回避の法則)とは、人間は「得をすること」よりも「損をしないこと」を大きく評価し選択してしまうという法則です。

合理的に判断すれば、相場の下落時は“買い時”であったりします。

株価暴落の「コロナショック」に考えたい“相場を読まない投資”

2020.03.13

コロナ禍の収束もいつになるか…というときに、合理的な判断の元に資産運用ができる環境を整えることは、一考の価値があるかと思います。

あわせて読みたい!おすすめ記事

女性専門のファイナンシャルプランナーオフ